Что бы вы предпочли?

А. Подбросить монетку. Если выпадет орел, вы получаете 100 долларов, если решка — не получаете ничего.

Б. Гарантированно получить 46 долларов.

Мы не пытались найти самый рациональный или самый выгодный выбор; мы хотели определить интуитивный выбор — тот, который сразу кажется привлекательным. Мы почти всегда выбирали один и тот же вариант. В данном примере мы оба выбрали бы гарантированные деньги; возможно, и вы поступили бы так же. Когда мы уверенно соглашались в выборе, то считали — и, как выяснилось, почти всегда правильно, — что большинство людей разделит наш выбор, и двигались дальше, словно получив строгие доказательства. Конечно же, мы знали, что в дальнейшем нам придется подтвердить свои догадки, но в роли одновременно и экспериментаторов, и испытуемых мы могли быстро двигаться вперед.

Через пять лет после начала исследования игр мы завершили эссе под названием «Теория перспектив: анализ принятия решений в условиях риска». Наша теория весьма напоминала теорию полезности, но отходила от нее в основе. Самое главное, наша модель была чисто описательной; ее цель заключалась в документировании и объяснении систематических нарушений аксиом рациональности при выборе между играми. Мы отправили наше эссе в журнал Econometrica, публикующий значительные теоретические статьи по экономике и теории принятия решений. Выбор издания сыграл важную роль: опубликуй мы тот же материал в психологическом журнале, он вряд ли что-то изменил бы в экономике. Впрочем, наше решение не было навеяно желанием повлиять на экономику; в журнале печатались лучшие статьи по теории принятия решений, и нам хотелось оказаться в такой выдающейся компании. В этом выборе, как и во многих других, нам повезло. Теория перспектив оказалась нашей самой значительной работой, а наша статья остается одной из самых цитируемых в социальных науках. Два года спустя мы опубликовали в Science сообщение об эффектах фрейминга — значительном изменении предпочтений, возникающем иногда при несущественных изменениях формулировки задачи.

За первые пять лет изучения принятия решений мы установили десяток фактов, относящихся к выбору между рискованными вариантами. Некоторые из обнаруженных фактов противоречили теории ожидаемой полезности. Некоторые явления наблюдались и раньше, какие-то оказались новыми. Для объяснения собранных наблюдений мы создали теорию, модифицирующую теорию ожидаемой полезности, и назвали ее теория перспектив.

Мы использовали подход из области психофизики — направления психологии, основанного немецким психологом и мистиком Густавом Фехнером (1801–1887). Фехнер посвятил свои исследования проблеме взаимоотношений души и материи. С одной стороны, существуют изменяемые физические величины: например, сила света, частота звука или количество денег. С другой стороны, есть субъективное восприятие яркости, высоты или ценности. Таинственным образом изменение физической величины вызывает изменение интенсивности или качества субъективного ощущения. Целью Фехнера стало найти психофизические законы, связывающие субъективные величины в мозгу наблюдателя с объективными величинами материального мира. Он предположил, что во многих случаях функция имеет логарифмический вид — то есть увеличение интенсивности стимула в определенное число раз (например, в 1,5 или в 10) всегда приводит к соответствующему увеличению по психологической шкале. Если увеличение силы звука с 10 до 100 единиц физической энергии увеличивает психологическую интенсивность на 4 единицы, то дальнейшее увеличение интенсивности стимула от 100 до 1000 также повысит психологическую интенсивность на 4 единицы.

Ошибка Бернулли

Как хорошо понимал Фехнер, он не первый пытался найти функцию, связывающую психологическую интенсивность с физической силой стимула. В 1738 году швейцарский ученый Даниил Бернулли предвосхитил объяснения Фехнера и применил их к отношениям между психологической ценностью или желательностью денег (сейчас называемой «полезность») и реальным количеством денег. Он утверждал, что подарок в 10 дукатов обладает той же полезностью для человека, уже имеющего 100 дукатов, что и 20 дукатов — для обладателя 200 дукатов. Бернулли был прав, разумеется: мы обычно говорим об изменениях дохода в процентах, например, когда говорим «ей дали 30 % прибавки». Идея в том, что 30 %-ная надбавка вызывает схожую психологическую реакцию у богатого и бедного, а прибавка 100 долларов — нет. Как в законе Фехнера, психологическая реакция на изменение размера богатства обратно пропорциональна исходному капиталу; отсюда следует вывод, что полезность — логарифмическая функция богатства. Если функция точна, одна и та же психологическая дистанция отделяет 100 тысяч долларов от 1 миллиона, а 10 миллионов — от 100 миллионов долларов.

Бернулли, основываясь на психологическом представлении о полезности богатства, предложил радикально новый подход к оценке игр, ставший предметом обсуждения среди математиков его времени. До Бернулли математики предполагали, что игры оцениваются по их ожидаемой ценности: средневзвешенному значению возможных исходов, причем каждый исход взвешивается по его вероятности. Например, для утверждения:

«80 %-ная вероятность выиграть 100 долларов и 20 %-ная вероятность выиграть 10 долларов»

ожидаемая ценность составит 82 доллара (0,8 х 100 + 0,2 Ч 10).

Теперь спросите себя: что вы предпочли бы получить в подарок — такую игру или гарантированные 80 долларов? Почти все выберут гарантированные деньги. Если бы человек подсчитал неопределенные перспективы по ожидаемой ценности, он выбрал бы игру, поскольку 82 доллара больше, чем 80. Бернулли указал, что в действительности игры так не оценивают.

Бернулли обнаружил, что, как правило, люди не любят рисковать (из-за шанса получить худший из возможных исходов); если предложен выбор между игрой и суммой, равной ожидаемой ценности игры, то обычно выбирают гарантированную сумму. На самом деле принимающий решение человек, склонный к неприятию риска, выберет гарантированную сумму — пусть даже меньшую, чем ожидаемая ценность, — по сути застраховываясь от неопределенности. Для объяснения этого неприятия риска Бернулли придумал психофизику за сто лет до Фехнера. Его идея была проста: решения базируются не на денежной, а на психологической ценности исходов, на их полезности. Психологическая ценность игры, таким образом, не равна средневзвешенному значению ее исходов в денежном выражении; это — среднее от полезностей исходов игры, взвешенных по их вероятности.

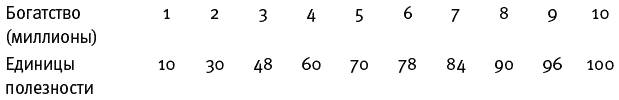

Таблица 3 показывает версию функции полезности, рассчитанной Бернулли; в ней представлены полезности разных уровней богатства, от 1 до 10 миллионов. Можно увидеть, что добавление 1 миллиона к богатству в 1 миллион вызывает увеличение полезности на 20 пунктов, но добавление 1 миллиона к капиталу в 9 миллионов добавляет только 4 пункта.

Таблица 3

Бернулли предположил, что (пользуясь современным языком) уменьшение предельной ценности богатства объясняет неприятие риска — обычный выбор людей в пользу гарантированной суммы по сравнению с благоприятной игрой с равной или чуть большей ожидаемой ценностью. Рассмотрим этот выбор.

Равные шансы получить 1 миллион или 7 миллионов — полезность:

(10 + 84)/2 = 47 или